A EFD-Reinf foi instituída pela IN RFB nº 1.701/2017, e vem sendo exigida das grandes empresas desde maio de 2018. Tem como objetivo a escrituração dos rendimentos pagos e retenções de tributos não relacionados ao trabalho, além de informações sobre a receita bruta para apuração das contribuições previdenciárias substituídas. Portanto neste artigo irei falar sobre a EFD-Reinf 2020 e suas principais dúvidas.

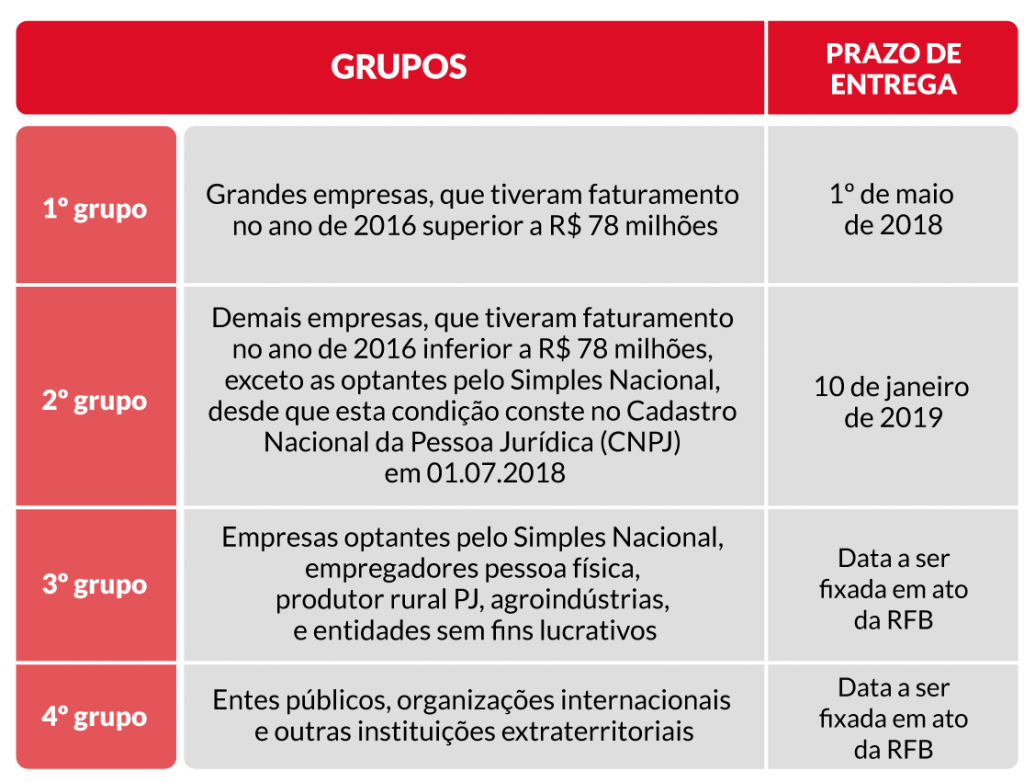

Assim como o eSocial, as empresas obrigadas a EFD-Reinf também foram divididas em grupos distintos. Até o momento tivemos a implantação do 1º e 2º grupo, restam ainda outras empresas cumprirem com essa obrigatoriedade, segundo o cronograma de implantação definido pelo Governo.

Mas, e você, sabe quais empresas pertencem a cada grupo? E qual o prazo de entrega da EFD-Reinf? Então continue lendo este artigo, porque essas e outras dúvidas serão sanadas a partir de agora!

1) Quais são os grupos de empresas obrigadas à EFD-Reinf? E qual o prazo de entrega?

O Governo separou as empresas em 4 grupos distintos, são eles:

2) Qual a condição de obrigatoriedade da EFD-Reinf?

Estão obrigados a declarar a EFD-Reinf, os seguintes sujeitos passivos, ainda que imunes ou isentos:

- pessoas jurídicas que prestam e/ou contratam serviços realizados mediante cessão de mão de obra;

- pessoas jurídicas responsáveis pela retenção da CSRF, que compreende, PIS/PASEP, COFINS e CSLL;

- pessoas jurídicas optantes pelo recolhimento da Contribuição Previdenciária sobre a Receita Bruta (CPRB);

- produtor rural pessoa jurídica e agroindústria quando sujeitos a contribuição previdenciária substitutiva sobre a receita bruta proveniente da comercialização da produção rural;

- associações desportivas que mantenham equipe de futebol profissional que tenham recebido valores a título de patrocínio, licenciamento de uso de marcas e símbolos, publicidade, propaganda e transmissão de espetáculos desportivos;

- empresa ou entidade patrocinadora que tenha destinado recursos a associação desportiva que mantenha equipe de futebol profissional a título de patrocínio, licenciamento de uso de marcas e símbolos, publicidade, propaganda e transmissão de espetáculos desportivos;

- entidades promotoras de eventos desportivos realizados em território nacional, em qualquer modalidade desportiva, dos quais participe ao menos 1 (uma) associação desportiva que mantenha equipe de futebol profissional; e

- pessoas jurídicas e físicas que pagaram ou creditaram rendimentos sobre os quais haja retenção do Imposto sobre a Renda Retido na Fonte (IRRF), por si ou como representantes de terceiros.

3) Quais informações já estão sendo transmitidas para a EFD-Reinf?

Por enquanto estão sendo transmitidas apenas às retenções de INSS sobre os serviços de cessão de mão de obra, e informações sobre a receita bruta para apuração das contribuições previdenciárias substituídas, como é o caso da CPRB.

As retenções dos tributos federais (IRRF, PIS/PASEP, COFINS e CSLL), ainda não estão sendo enviadas. Isso porque a minuta da versão 3.0 do Leiaute da EFD-Reinf, que trazia alterações quanto a essas informações, foi retirada do site do SPED para reavaliação, em virtude da simplificação do eSocial.

Logo, empresas que possuírem apenas retenções de tributos federais, deverão transmitir a EFD-Reinf sem movimento.

4) E como funciona a transmissão da EFD-Reinf sem movimento?

Primeiramente é importante entendermos quando a situação “sem movimento” acontece.

A condição “sem movimento” ocorrerá quando não houver informação a ser transmitida para o grupo de eventos periódicos da EFD-Reinf. Ou, em virtude do não envio – temporário – das retenções de IRRF e CSRF.

Mas, o que são os eventos periódicos?

São aqueles cuja ocorrência tem frequência previamente definida, relacionados:

- aos serviços tomados/prestados mediante cessão de mão de obra ou empreitada;

- às retenções na fonte (IRRF, CSLL, Cofins, PIS/PASEP);

- aos recursos recebidos ou repassados para associação desportiva que mantenha equipe de futebol profissional;

- à comercialização da produção e à apuração da contribuição previdenciária substitutiva pelas agroindústrias e demais produtores rurais pessoa jurídica; e

- às empresas que se sujeitam à Contribuição Previdenciária sobre a Receita Bruta – CPRB.

Não existindo nenhuma dessas informações, a empresa deve enviar o evento R-2099 (Fechamento dos Eventos Periódicos), declarando a não ocorrência de fatos geradores, na primeira competência do ano em que essa situação ocorrer. Caso essa condição persista para os demais meses, ou anos seguintes, ela deve repetir esse procedimento somente em janeiro, de cada ano.

Logo, se empresa passou a não ter movimento, por exemplo, a partir de fev/2020, ela deve enviar o fechamento informando essa condição. Se isso persistir para os demais meses, ela somente precisará enviar à EFD-Reinf, em janeiro do ano seguinte. Ou, caso volte a ter movimento, situação em que deve transmitir a declaração normalmente.

Vale destacar, que se no início de obrigatoriedade (conforme cronograma) o contribuinte não possuir movimento, ele também precisará transmitir o fechamento informando essa condição.

5) Qual o prazo de envio dos eventos para a EFD-Reinf?

A EFD-Reinf é composta pelos seguintes grupos de eventos:

- Evento Inicial e de Tabela;

- Eventos Periódicos, e;

- Evento Não Periódico.

O primeiro evento a ser transmitido é o evento R-1000, que se refere às informações do contribuinte. Já o evento de tabela, R-1070, é responsável pelo envio dos processos administrativos ou judiciais que suspendem a exigibilidade de crédito tributário.

O evento R-1000 deve ser transmitido a partir do início de obrigatoriedade da EFD-Reinf. Já o evento R-1070, será enviado até o dia 15 do mês seguinte, ou, antes de qualquer evento no qual o processo tenha sido vinculado.

Os eventos periódicos, por sua vez, também deverão ser transmitidos até o dia 15 do mês seguinte, antecipando-se a entrega para o dia útil imediatamente anterior, quando não houver expediente bancário.

Por fim, o evento não periódico, R-3010, que se refere a receita de espetáculo desportivo, deve ser informado sempre que houver espetáculo, até 2 dias úteis após a sua realização.

Importante ressaltar que a EFD-Reinf somente será considerada completamente entregue após a transmissão do evento R-2099 (Fechamento dos Eventos Periódicos).

6) Empresa foi excluída do Simples Nacional em maio de 2019, ela pertence à qual grupo?

Segundo a IN RFB nº 1.701/2017, art. 2º, §1º, II, se a empresa era enquadrada no Simples Nacional na data de corte, ou seja, em 01.07.2018, ela pertencerá ao 3º Grupo, devendo prestar suas informações à EFD-Reinf em data a ser fixada em ato pela RFB.

O mesmo raciocínio será aplicado para as novas empresas constituídas após 01.07.2018, enquadradas no Simples Nacional, ainda que tenha ocorrido alteração no regime de tributação. Assim, essa empresa também estará enquadrada no 3º Grupo.

7) Ao transmitir o evento R-2010 a EFD-Reinf apresenta a seguinte mensagem: “O evento foi rejeitado pelo governo. Motivo(s): MS1009 – Não existem Informações do Contribuinte vigente na data do evento.”

Ao enviar a EFD-Reinf pela primeira vez a empresa transmite o seu cadastro por meio do evento R-1000, neste evento ela envia uma data de início de validade das informações. Essa data serve para identificar a partir de quando essa empresa existe na base da RFB.

O que pode estar acontecendo é que o evento R-1000 foi transmitido com uma data inferior ao período da retenção (evento R-2010), ou ainda, o evento R-1000 está com erro e não foi transmitido. Logo, deve-se verificar primeiramente as informações cadastrais do contribuinte, para só então transmitir a movimentação.

8) Quais informações são enviadas por meio do evento R-2050?

Neste evento são prestadas informações relativas à comercialização da produção rural ou agroindustrial, quando o produtor rural pessoa jurídica e a agroindústria estão sujeitos à contribuição previdenciária substitutiva sobre a receita bruta.

9) Empresas do Terceiro Setor estão obrigadas à EFD-Reinf? Qual o prazo de entrega?

O terceiro setor é formado por associações e entidades sem fins lucrativos.

Segundo o cronograma da EFD-Reinf essas empresas fazem parte do 3º grupo, com data de obrigatoriedade a ser fixada posteriormente em ato normativo da RFB, conforme IN RFB nº 1.701/2017 – art. 2º, § 1º, III.

Fonte: Blog Fortes Tecnologia